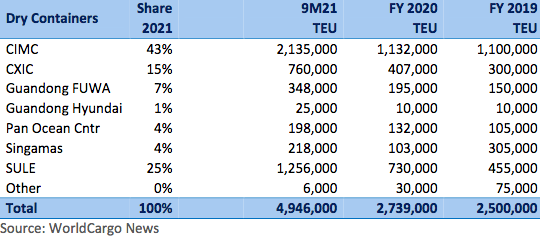

Trois entreprises chinoises se disputent un marché qui revient de loin : la fabrication de ces vulgaires boîtes en acier, devenues si essentielles et si chères. Elles contrôlent le marché, les usines chinoises fabriquant désormais plus de 96 % des conteneurs dry et 100 % des reefers, selon la société de conseil britannique Drewry. Au cours des neuf premiers mois, les fabricants de conteneurs ont construit 4,95 MEVP, soit 208 % de plus qu’en 2020, selon le consultant néerlandais Dynamar.

China International Marine Containers (CIMC) s’arroge une grande part des quelque 5 millions de conteneurs fabriqués depuis le début de l’année avec 2,14 MEVP, devant deux autres compatriotes : Shanghai Universal Logistics Equipment (SULE, 1,25 MEVP) et CXIC (760 000 EVP).

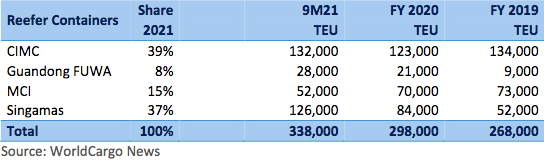

Dans le reefer – 338 000 EVP produits depuis le début de l’année, en hausse de 65 % sur une base annuelle –, il n'y a que quatre opérateurs, parmi lesquels CIMC (132 000 EVP) et un autre chinois, Singamas (126 000 EVP). CIMC serait en outre sur le point d'acquérir les activités de MCI, filiale de Maersk spécialisée depuis 1991 dans la fabrication de conteneurs et, depuis deux ans, plus spécifiquement réorientée vers la boîte frigorifique. Avec cette opération, l’asiatique devrait encore renforcer son assise avec une part de marché de plus de 50 %.

Jamais auparavant le conteneur n'a été aussi lucratif. Leur pénurie motive en partie l’explosion des tarifs de transport. La concentration en Chine de la fabrication de ces actifs devenus stratégiques ne suscite paradoxalement pas d’inquiétudes particulières à un moment où la réindustrialisation et relocalisation monopolisent les débats sur « le monde de demain ».

Parts de marché en % et et en EVP des quatre premiers fabricants de conteneurs dry

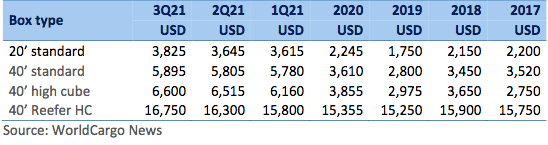

Explosion des prix des boîtes

La fabrication de conteneurs a migré de la Corée du Sud vers la Chine dans les années 1990, explique Drewry. Depuis lors, la Chine n'a cessé d'accroître sa part de marché. Le classement du britannique diffère toutefois de celui du néerlandais Dynamar : Drewry octroie à CIMC une part de marché de 42 % devant Dong Fang International Containers (26 %) et CXIC (14 %).

Entre 2017 et début 2020, les prix des conteneurs ont chuté de manière assez spectaculaire. À la fin de 2019, ils valaient entre 1 650 à 1 750 $ par EVP. Depuis la fin de 2020, ils s’échangent à un tarif plus proche de 3 500 $, selon les professionnels.

À l'instar des compagnies, qui ont géré habilement la capacité des navires pour soutenir les taux de fret, les fabricants chinois ont aussi appris à maîtriser la capacité de production pour maintenir à la hausse les prix des boîtes neuves auprès des compagnies maritimes et des loueurs, un marché également dominé par une poignée de sociétés, dont Triton International, Cronos et CAI International.

La conjoncture s’y prêtait. Prises par surprise par un boom inédit de la consommation, les compagnies se sont trouvées en défaut d’équipements tout en étant confrontées à une problématique de repositionnement des vides, les boîtes séquestrées sur les quais du fait des arriérés accumulés pendant la pandémie et de la congestion qui s’est ensuite exacerbée.

Parts de marché en % et et en EVP des quatre premiers fabricants de conteneurs frigorifiques

Évolution rix des conteneurs de 20 EVP (en $) depuis 2017

11,39 MEVP sont de pleine propriété

Selon Alphaliner, les 100 premières compagnies de transport maritime par conteneurs dans le monde exploitent actuellement une capacité de 24,44 MEVP, à bord de quelque 5 500 porte-conteneurs. Sur cet ensemble, 11,39 MEVP relèvent de la seule propriété des armateurs, Maersk en tête avec un parc de 2,36 MEVP, et China United Lines à l’extrémité du classement avec 599 EVP. Elles louent par ailleurs environ 13,05 MEVP auprès des sociétés de leasing comme CAI, Cronos, Triton. MSC exploite le plus grand parc de conteneurs loués avec plus de 2,83 MEVP et Dalian Trawind, le plus petit, avec 345 EVP...

Le chargeur – qu’il soit Beneficial Cargo Owner (BCO, exportateur direct), transitaire ou NVOCC –, peut aussi détenir des conteneurs. Mais leur nombre n’est apparemment pas estimé.

Adeline Descamps