L’entêtement de la Chine à maintenir sa politique zéro Covid, « quoi qu’il en coûte » à son PIB et source de perturbations mondiales à tout moment, l’absence d’amélioration sur les quais des ports ouest-américains alors que les négociations en cours sur les contrats de travail des dockers peuvent dégénérer en grève à toute heure, le contexte d'inflation élevée minant la confiance des entreprises et la consommation des particuliers, les revendications salariales qui s'accumulent dans les ports allemands, les chemins de fer britanniques et chez les transporteurs routiers sud-coréens, dont les débrayages sont historiques… « Il est facile de comprendre pourquoi la confiance a baissé avec le monde actuellement embourbé dans une "polycrise" », résume le consultant britannique Drewry dans son dernier rapport Container Forecaster de Drewry. « Il semble bien que nous soyons au début de la fin de la phase haussière du marché des conteneurs. La baisse des taux spot est une réalité depuis quatre mois maintenant avec des creux de plus en plus importants chaque semaine. Les exportations sur la plupart des routes commerciales sont également en baisse par rapport à la même période de l'année dernière ».

56 jours en attente à Vancouver

Pour le consultant, les armateurs de porte-conteneurs, dont les derniers exercices financiers démontrent qu’il est possible de réaliser des bénéfices conséquents tout en transportant moins de conteneurs, ne vont plus pouvoir autant compter sur la congestion. « La baisse des taux spot au cours des derniers mois indique qu’elle n'a manifestement pas la même influence sur les prix qu'auparavant. Le sentiment concernant l'économie mondiale et la demande de conteneurs s'imposent à nouveau. »

La congestion portuaire – carré d'as des compagnies jusqu’à présent – reste pourtant un sujet. Les données AIS de positionnement des navires suggèrent que le nombre de porte-conteneurs en attente à l'extérieur des principaux ports est même en augmentation.

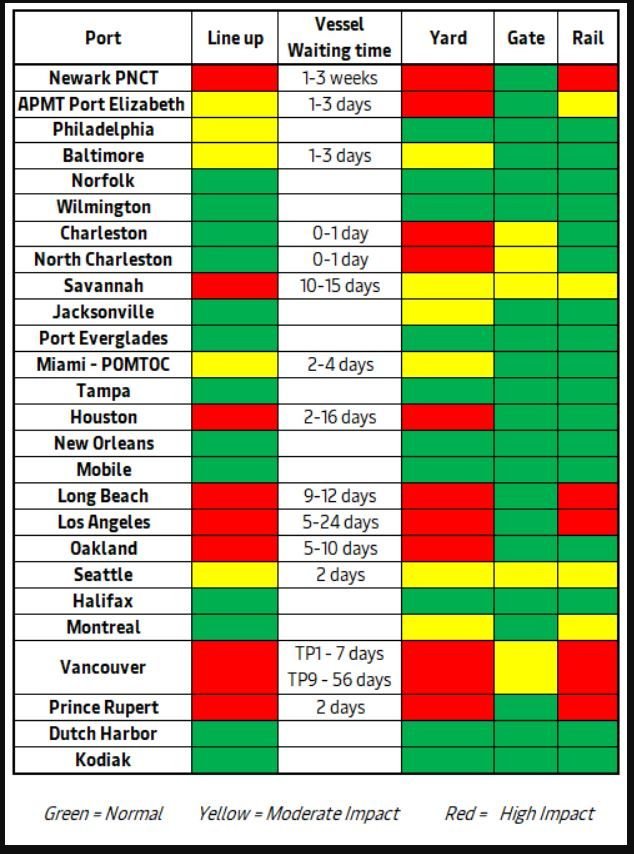

Point névralgique, le continent nord-américain ne semble pas près de sortir de l'étouffement opérationnel à en juger par le tableau de bord publié par Maersk (cf.ci-contre). Il donne un aperçu du temps nécessaire pour qu’un conteneur arrive à destination au regard de l’attente des navires au mouillage, puis à quai pour le déchargement puis en stockage avant d’être évacué vers l'arrière-pays : une à trois semaines à Port Newark Container Terminal ; de 10 à 15 jours à Savannah ; jusqu’à 16 jours à Houston ; de 9 à 12 jours à Long Beach ; entre 5 et 24 jours à Los Angeles ; 5 à 10 jours à Oakland et 56 jours à Vancouver pour le TP9, le service de Maersk entre Kaoshiung et Seatlle (en 25 jours) via Xiamen, Yantian, Ningbo, Shanghai.

Source : Maersk

49 000 boîtes empilées à Los Angeles-Long Beach

À l’Ouest, l'amoncellement de conteneurs d'importation en attente depuis neuf jours ou plus a de nouveau franchi ces derniers jours la ligne rouge. À Long Beach, leur nombre est supérieur à ce qu'il était le 28 octobre 2021, date à laquelle le port californien a commencé à suivre ce phénomène. Il a augmenté de 40 % au cours des 12 derniers jours. À Los Angeles, il est aussi élevé qu’en novembre, au plus fort de la crise.

Près de 49 000 boîtes sont empilées sur les quais des ports jumeaux, en attente d’être acheminées vers les marchés de consommation, notamment par la voie ferroviaire, principal cause des retards pour 41 % des conteneurs (à l’import) en attente.

31 villes chinoises soumises à des restrictions

La grosse artillerie portuaire chinoise est elle aussi enrayée, sa productivité minée par les confinements successifs, les dépistages massifs, le placement en quarantaine des personnes testées positives, le suivi des déplacements…à la moindre émergence de nouveaux cas.

Alors que le premier port à conteneurs mondial vient à peine (début juin) de s’extirper de deux mois de confinement pour endiguer la souche Omicron, il a fait l’objet cette semaine d’une campagne de dépistage de masse du sous-variant BA.5 dans neuf des seize districts de la ville.

Le grand port du sud de la Chine, Guangzhou, est également soumis aux campagnes de détection de masse. Wugang, qui loge l'une des plus grandes aciéries du pays, a annoncé le 12 juillet sa mise sous cloche. Au total, la banque japonaise Nomura, connue pour effectuer cette comptabilité, estime actuellement à une trentaine (31) le nombre de villes chinoises soumises à des restrictions partielles ou totales pour des raisons sanitaires, soit 247,5 millions de personnes concernant dans des régions pesant 17,5 % de l'activité économique du pays.

La loi des séries sévit : trois des plus grands ports du continent chinois – Ningbo, Shenzhen et Hong Kong – ont été affectés par des typhons, qui ont contraint les opérations et limité le nombre de navires à quai.

Faible demande et ralentissement en Chine

La vitesse à laquelle les économistes revoient à la baisse les projections du PIB apporte une autre pierre de touche : la « polycrise » coûte cher à l’économie mondiale.

En chine, le tour de vis de Pékin n’a pas fait que mettre sous tension les chaînes d'approvisionnement au niveau mondial. Il a aussi porté un rude coup aux secteurs dynamiques de son économie, avec nombre d'entreprises, d'usines et de commerces contraints de cesser leur activité.

Les données officielles communiquées par l'Administration générale des douanes chinoises étonnent cependant : le commerce extérieur de la Chine aurait augmenté de 8,3 % sur une base annuelle au cours des cinq premiers mois avec une croissance des exportations de 11,4 % et des importations de 4,7 %.

Pourtant, selon des chiffres aussi officiels publiés le 15 juillet, le PIB de la deuxième puissance économique mondiale n’a progressé au second trimestre que de 0,4 % par rapport à 2021 (+ 4,8 % entre janvier et mars), son rythme de croissance le plus faible depuis début 2020 quand l’émergence du virus avait littéralement neutralisé l'activité en Chine, se soldant par une chute de 6,8 % de la production du pays. L'an dernier, le pays, vite remis d’équerre de la première vague épidémique, avait dégagé un PIB en hausse de 8,1 %.

Croissance nulle en Chine en 2022 ?

Le tassement était prévisible mais les analystes étaient néanmoins plus optimistes dans leur prévision (+ 1,6 %). « Nous pensons que les chiffres officiels du PIB devraient permettre une croissance de 3 à 4 % cette année, mais l’on sera plus proche d'une croissance nulle sur l'ensemble de l'année », fait valoir dans une note publiée la semaine dernière Julian Evans-Pritchard, économiste spécialiste de la Chine chez Capital Economics, souvent cité.

Quant au taux de chômage, il s'est établi à 5,5 % en juin contre 5,9 % un mois plus tôt. La production industrielle a néanmoins rebondi en juin en hausse de 3,9 % sur un an, après un frémissement inattendu de 0,7 % en mai bien que la consommation soit particulièrement atone.

Crise de l’immobilier

La pays est en outre confrontée à une crise de l’immobilier persistante (un quart de son PIB), important débouché de l'acier chinois, qui a déjà mis sur la paille des acteurs clés du secteur. Les investisseurs d’une centaine de complexes immobiliers inachevés ont pris la parole sur les médias sociaux pour avertir qu'ils cesseront d'effectuer leurs paiements hypothécaires mensuels jusqu'à ce que les promoteurs achèvent les projets.

Selon Nomura, les promoteurs n'auraient livré que quelque 60 % des logements pré-vendus entre 2013 et 2020. Les difficultés du secteur immobilier ont d’ores et déjà entraîné une baisse de 3,2 % des exportations de minerai de fer, ingrédient principal de la fabrication de l’acier. Pour rappel, la Chine représente 71 % du commerce total de minerai de fer et 74 % des volumes pris en charge par les capesize (cf. plus bas).

Reprise amorcée ?

La Chine maintient néanmoins son objectif de croissance à 5,5 % pour cette année politiquement sensible qui devrait voir, sauf improbable retournement, Xi Jinping reconduit à la tête du Parti communiste chinois à l'automne.

Les analystes de la banque néerlandaise ING soutiennent pour leur part, dans une note publiée ces dernières heures, que l'économie chinoise est déjà sur les rails. « Comme nous pensons que l'économie a touché le fond, nous révisons à la hausse le taux de croissance du PIB de la Chine pour 2022 à 4,4 % contre 3,6 % précédemment. C'est toujours plus lent que l'objectif du gouvernement de 5,5 % pour cette année », estime la banque néerlandaise, s’appuyant sur la reprise en juin des ventes au détail (+ 3,1 % sur un an contre - 6,7 % en mai) alors que les achats de voitures ont augmenté de 13,9 % en juin ( – 5,9 % en mai).

Un été inflationniste

Aux États-Unis, l’indice des prix à la consommation continue de flamber, l'inflation atteignant 9,1 % en juin, alimentée par logement, l’énergie (+ 41,6 % en un an) et l’alimentaire (+ 10,4 %). Cette hausse, la plus forte jamais enregistrée depuis novembre 1981, survient dans un pays où la consommation est le principal moteur de l’économie du pays.

Les consommateurs avaient accumulé d’importantes économies pendant la pandémie grâce notamment à de substantielles aides de l’État (chèque Biden) et à des dépenses limitées par les mesures de confinement. La forte reprise de la demande américaine l’an dernier a une grande part de responsabilité dans la désorganisation des chaînes d’approvisionnement et dans l’inflation des coûts de fret.

Les données concernant la zone Euro sont attendues.

Les conteneurs manutentionnés dans les ports revus à la baisse

« En l'état actuel des choses, nous prévoyons toujours une croissance du marché du conteneur en 2022 bien que nous ayons déjà revu à la baisse [2,3 %, contre 4,1 % initialement, NDLR] nos prévisions, reprend Drewry. Nous prévoyons un relâchement significatif à partir du deuxième semestre 2023. La congestion devrait avoir disparu et cela coïncidera également avec un afflux important de porte-conteneurs nouvellement construits. »

Dans l’immédiat, les transporteurs continueront « à privilégier les bénéfices par rapport à la part de marché, en appliquant une stricte discipline en matière de capacité ». Par conséquent, le consultant britannique s’attend à que les blank sailing, qui auraient retiré du marché 15 % de la capacité de la flotte depuis le début de l’année après une réduction de 17 % en 2021, soient encore à l'ordre du jour l'année prochaine. Mais, cette fois-ci, les suppressions de services seraient motivées par le besoin impérieux de soutenir les taux fret spot et non par nécessité des opérations.

Adeline Descamps

Le minerai de fer sanctionné

{{ENC:1}}